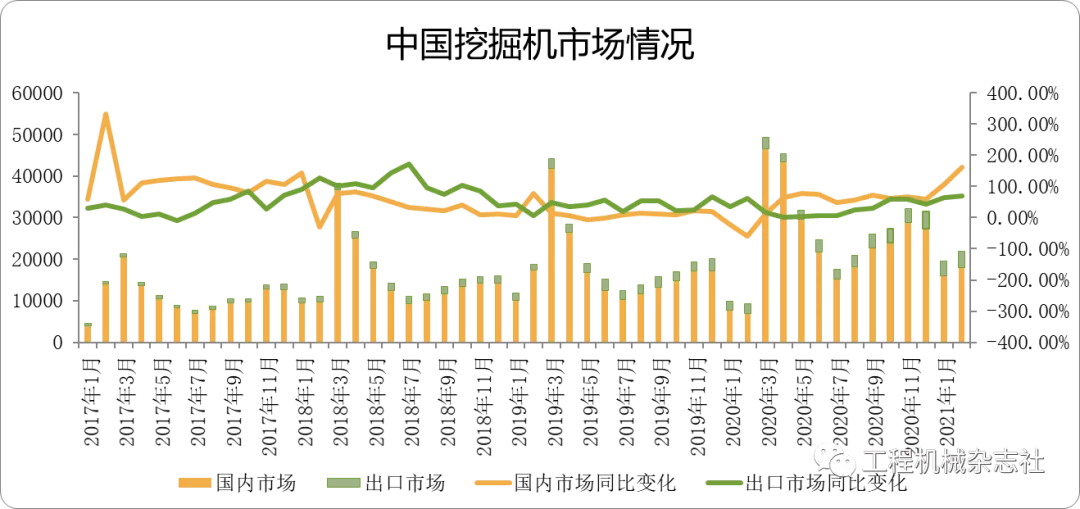

经过草根调查和市场研究,CME预估2021年2月挖掘机(含出口)销量22000台左右,同比增速137%左右。

分市场来看:

国内市场预估销量18000台,增速160%左右;

出口市场预估销量4000台,增速69%左右。

值得注意的是2月国内市场销量同比增速高,主要是因为2020年2月基数低。2020年2月是新冠肺炎疫情爆发的关键月,国内经济几近停摆。

按照预测值,2021年1-2月挖掘机销量41601台,同比增速116.42%,其中国内市场34026台,同比增速131.99%;出口市场7575台,同比增速66.30%。

我们应该冷静地看到,当前阶段疫情尚在全球蔓延,中美贸易和科技摩擦加剧,逆全球化思潮涌现。我国提出了国内国际“双循环”新发展格局——以国内大循环为主,国内国际双循环相互促进,这表明国内市场仍然是中国挖掘机械行业的主战场。

2021年在基建整体增速平坦化的背景下,房地产稳步发展、城镇新农村建设的持续推动下,以及环保换新的助推下,在“双循环”新发展格局下,国内市场从量上看是主战场。

长期看,海外市场具备提升机遇和空间。随着国产品牌国际布局全面铺开,全球化加速推进,随着海外品牌影响力提升,国际销售渠道全面铺开,本土龙头将迎来向全球龙头的蜕变。

谈及即将到来的挖掘机春季的销售旺季,“继续增长,增幅收窄”是行业普遍的观点。2020年3月挖掘机销量(含出口)为49408,在高基数的前提下增长,单月销量或将突破5万台。

市场竞争将更加残酷

从销量占比来看,挖掘机销售收入的集中度相对较高。龙头企业凭借技术优势、优异的供应链体系、快速的市场反应能力和更加灵活的销售方式,能够对中小型企业进行降维打击,从而进一步提高市场占有率。

头部企业的规模经济在价格竞争“白热化”阶段显得更为宝贵。新兴企业难以进入,外资品牌尽管推出了适用于中国市场和用户的“经济适用型”挖掘机,看好国产品牌的韧性和耐力。短期内市场竞争格局很难逆转。在产能规划60万台的前提下,市场竞争将会更加残酷。

销量新周期的起点:35万台

评论区已关闭。