2023年前三季度,我国宏观经济持续恢复向好,基础设施投资保持平稳增长,但房地产行业仍处于深度调整阶段,拖累水泥需求修复,全国水泥市场总体呈现“需求持续萎缩、价格低位下行、成本居高不下、效益大幅下滑”的运行特征。前三季度全国累计水泥产量创近13年以来同期最低,预计行业利润同比降幅仍达60%左右,企业亏损面扩大。

四季度,万亿国债发行,有利于支撑水泥需求恢复,提振市场信心。随着促进房地产市场平稳健康发展的政策措施的落实,对房地产行业恢复有积极效应,地产端水泥需求下降幅度有望收窄,水泥需求有望加快修复,水泥价格也有望呈现回升势头,但行业盈利仍不容乐观,预计全年行业利润总额将处于历史较低水平。

一、需求端:旺季不旺,水泥需求持续萎缩

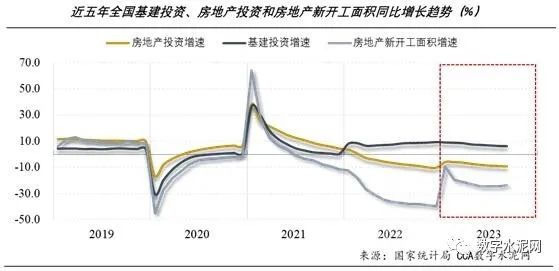

今年以来,在全球经济放缓、通胀持续高企等复杂严峻的外部环境下,我国经济运行呈现持续恢复向好态势。前三季度,全国GDP同比增长5.2%,其中三季度GDP增长4.9%。全国固定资产投资增长稳中趋缓,东北和中西部地区固定资产投资出现下滑。全国基础设施投资保持快速增长,同比增速为6.2%。其中,铁路运输业呈两位数高增长,同比增速达22.1%;水利管理业投资保持较好的增长水平,同比增长4.9%。重大项目加快推进,计划总投资亿元及以上项目投资同比增长10.2%。基建投资为水泥需求恢复提供了重要支撑。

房地产市场仍处于深度调整期,全国房地产开发投资同比降幅继续扩大,新开工面积和房地产开发企业到位资金持续大幅下降,房地产端水泥需求下行趋势仍未有改善。前三季度全国房地产开发企业投资同比下降9.1%,降幅较去年同期扩大1.1个百分点;房屋新开工面积7.2亿平方米,同比下降23.4%。房地产开发企业到位资金9.81万亿元,同比下降13.5%。受房地产行业下行的拖累,水泥市场恢复缓慢,需求继续萎缩。

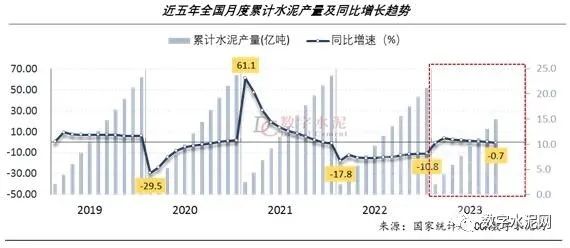

根据国家统计局统计,2023年前三季度,全国规模以上企业累计水泥产量约15亿吨,同比下降0.7%(同口径),按照更能反应水泥需求的全口径计算,水泥产量较上年同期下降4.3%,同比减少约6700多万吨,降幅扩大。与疫情前2019年相比,二、三季度水泥产量均减少约1亿吨,需求不足现象严重。

水泥需求萎缩的主要原因:一是房地产市场尚未企稳,房地产投资持续大幅下降,新开工项目不足,地产端水泥需求继续下降;二是部分省份地方债务压力较大,基础设施建设资金不足,工程项目施工进度放缓,旺季市场需求恢复不佳。

前三季度,全国六大区域市场南北市场呈现差异化,北方区域水泥产量同比均保持不同程度的增长,但增速均有小幅回落;南方三大区域需求恢复不佳,水泥产量同比呈现负增长或略有增长。其中,华北、西南水泥产量同比略有增长,增速不足1%;东北和西北水泥产量呈现较好的增长水平,其中东北为增幅最大的区域;华东和中南水泥作为水泥消费量最大的两个区域,市场需求持续下滑,水泥产量同比降幅均有所扩大,其中中南是降幅最大的区域。

从数字水泥网跟踪的水泥发货率情况来看,前三季度,全国水泥市场销售总体弱于去年同期水平,尤其是二~三季度均有所下降,且降幅扩大。前三季度全国平均水泥发货率约为53.8%,较上年同期下降1.4个百分点,较疫情前2019年下降两成以上。

六大区域市场中,华东、中南和西南水泥平均发货率为53%~59%。与去年同期相比,华东发货率提高1.7个百分点,中南和西南下降1.8~3.8个百分点;华北、东北和西北水泥市场平均发货率为31%~41%,其中,华北和西北发货率较上年同期下降2.1~2.9个百分点,东北发货率同比持平。

根据水泥发货率分析显示,前三季度,华东地区的水泥市场需求较上年同期略有回升,东北地区保持平稳,其他区域均有小幅下降。值得注意的是,三季度市场未出现周期性好转,全国水泥需求持续弱化。

二、供给端:水泥库存整体维持高位,供需矛盾扩大

前三季度,全国水泥库存持续维持高位,月度平均水泥库容比约为72%,较上年同期提高约4个百分点,较2021年提高约16个百分点,库存水平为近8年同期最高。今年全国多地加大错峰生产力度,以缓解库存压力,但由于需求整体趋弱,旺季恢复不佳,市场信心缺失,叠加部分地区新建产能释放,市场有效产能增加,竞争加剧,水泥价格回升乏力。

前三季度,六大区域水泥库存整体维持在偏高水平。其中,华东和中南平均水泥库容比为71%和73%,较去年同期提高1和2.5个百分点;西南平均水泥库容比为67.4%,同比下降1.1个百分点。华北平均水泥库容比为66.5%,同比提高7.6个百分点,西北和东北平均水泥库容比为73%和75%,同比提高7.0和9.2个百分点。东北为六大区域库存水平最高,且同比提升幅度最大。

三、水泥价格:低位下行,创近六年新低

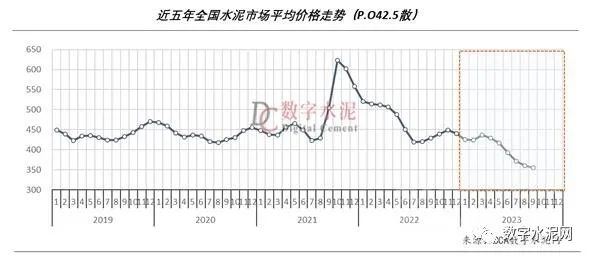

今年前三季度,全国水泥市场平均价格持续下跌,创出新低,季度平均价格自2018年以来首次跌破400元/吨。三季度内,月度平均价格持续走低,仍未走出回升行情,但降幅趋缓。

根据数字水泥网对全国P.O42.5散装水泥市场价格的监测,前三季度全国水泥市场平均价格为402元/吨,较去年同期下降72元/吨,降幅为15.2%。其中三季度,全国水泥市场平均价格为363元/吨,同比下降60元/吨,降幅为14.2%;环比下降50元/吨,降幅为12.2%。今年以来,水泥库存持续高位,需求旺季不旺,双重压力导致水泥价格持续低位下探,9月份全国水泥市场平均价格跌至356元/吨,为近六年以来月度价格最低水平。

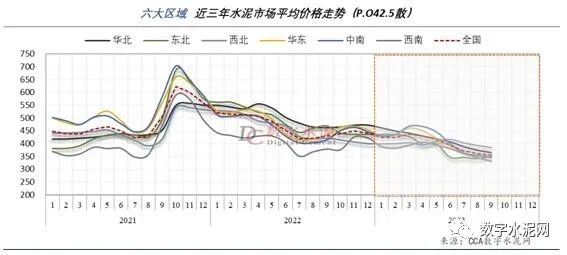

分区域来看,前三季度六大区域市场水泥平均价格与去年同期相比普遍大幅下降,除西南外,价格同比降幅均呈两位数。其中,华东和中南水泥平均价格分别为406元/吨和413元/吨,同比下降50元/吨和72元/吨,降幅为11%和15%;西南水泥平均价格为375元/吨,同比下降31元/吨,降幅为7.5%;华北和西北水泥平均价格分别为415元/吨和400元/吨,同比分别下降100元/吨和75元/吨,降幅分别为19%和16%,东北水泥平均价格为387元/吨,同比下降118元/吨,降幅为23.4%,为降幅最大的区域。六大区域中,华北价格最高,西南价格最低,也是唯一价格同比降幅为个位数的区域。

全国31个省市区中,前三季度,水泥价格同比下降在20%以上的地区有8个,约占26%,包括:北京、河北、黑龙江、重庆、天津、吉林、辽宁和安徽等,其中北京降幅最高,约达25%;水泥价格同比下降约15%~20%的地区有7个,约占22%,包括:甘肃、浙江、陕西、江苏、湖南、宁夏和山东;有8个地区价格降幅在10%~15%,包括:新疆、广西、上海、湖北、河南、山西、内蒙和青海;水泥价格同比降幅5%~10% 的有4个,包括:江西、福建、广东和海南;降幅在3%以下的地区有4个,包括:贵州、云南、西藏和四川,降幅最小的是四川和西藏,同比降幅小于1%。

水泥价格持续下跌的主要原因:一是需求萎缩,旺季不旺,市场信心缺失;二是受地产拖累,新开工面积大幅下降,供需矛盾扩大;三是库存持续高位,市场压力加大,价格回升困难;四是需求疲软,新增有效产能扩大,产能过剩矛盾突出,错峰生产对供给端调控效应下降。

四、水泥进出口:进口熟料降至冰点,水泥出口回升

2023年前三季度,国内水泥需求大幅萎缩,水泥和熟料价格持续低位下行,进口熟料价格优势不在,利润空间收缩,国外熟料进口总量持续大幅下降至冰点。前三季度,海外水泥熟料进口总量约为43.04万吨,同比下降约94.4%;水泥进口总量约为73.3万吨,同比下降约65.8%。熟料进口几乎全部来自越南,老挝和韩国等有极少量进口。三季度熟料进口继续大幅下降,熟料进口几乎停滞。

前三季度,中国水泥出口持续回升,累计水泥出口总量约为242万吨,同比增长约1.13倍,扭转前两年持续下降的局面,但水泥出口量仍低于疫情前2019年同期水平。

五、行业效益:利润大幅下降,企业亏损面扩大

2023年前三季度,水泥需求萎缩,价格持续走低,成本居高不下,量价齐跌,水泥行业效益大幅下滑,预计全国水泥利润总额同比降幅下降60%左右,处于2011年以来同期低盈利水平,利润总额和销售收入均为近八年以来同期最低。

前三季度,水泥上市公司利润大幅下降且亏损面扩大。根据20家水泥上市公司业绩公告显示,净利润同比下降的公司有17家,约占85%,其中降幅在50%以上的公司有7家,约占35%,降幅在30%以上的公司有12家,约占60%,其他公司降幅也均超过10%。实现盈利的公司有15家,亏损公司有5家,较去年同期增加3家,亏损企业亏损额为23.4亿元,较去年同期上升9.4亿元。

上市公司业绩持续大幅下降的原因主要是由于水泥价格下降所致。

六、四季度水泥市场趋势

1.需求层面:今年以来,水泥市场需求整体呈现出疲弱态势,特别是房地产市场尚未企稳,成为拖累水泥需求恢复的最主要因素,前三季度水泥需求持续萎缩。近期,政府决定增发1万亿国债,集中力量支持灾后恢复重建和弥补防灾减灾救灾短板的基建项目建设,计划在四季度安排使用5000亿元,结转2024年使用5000亿元,并将推动尽快形成实物工作量。7月份,国务院常务会议审议通过《关于在超大特大城市积极稳步推进城中村改造的指导意见》,中央政治局会议强调,要适应我国房地产市场供求关系发生重大变化的新形势,适时调整优化房地产政策,因城施策用好政策工具箱,更好满足居民刚性和改善性住房需求。随着促进房地产市场平稳健康发展的政策措施的实施,对房地产市场的企稳将产生积极的效应,地产端水泥需求下降的趋势有望减缓。预计四季度水泥需求将有所恢复,但全年需求仍将稳中趋降。

2.水泥价格走势:前三季度全国水泥市场平均价格持续下跌,创出新低,按照传统季节性规律,四季度大概率会呈现上涨行情。但值得注意的是,今年以来,受宏观经济增长放缓、房地产下行和气候不利等因素影响,市场恢复不佳,水泥需求继续萎缩,水泥库存居高不下,错峰生产供给端调控效应减弱,特别是在需求下行的压力下,企业更加注重于稳定市场份额,市场竞争加剧,价格回升动力不足,后期大幅上涨的可能性较小,预计全年水泥平均价格将较去年有较大下降。

3.行业效益:四季度随着市场需求改善和价格回升,预计行业盈利有望修复,但全年行业仍将处于低盈利水平,利润总额大幅下降难以改变。

评论区已关闭。